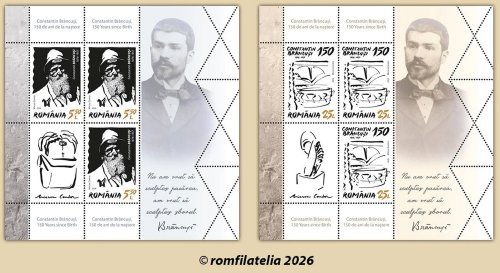

Emisiunea de mărci poştale „Constantin Brâncuşi, 150 de ani de la naştere”, formată din două mărci poştale, o coliţă dantelată, un plic „prima zi”, două cărţi poştale maxime şi o mapă

Românii, în topul europenilor datornici la bănci

Segmentul cu gradul cel mai mare de îndatorare, potrivit unei analize a Băncii Naţionale, este reprezentat de populaţia cu venituri nete sub 700 lei/lună, urmat îndeaproape de persoanele cu venituri nete între 700 şi 1.500 lei/lună. De altfel, cele două categorii totalizează aproape 70% din valoarea împrumuturilor neperformante.

Capacitatea românilor de a-şi achita ratele la bănci a continuat să se reducă, astfel că numărul gospodăriilor afectate de gradul de supraîndatorare ne poziţionează în topul celor mai îndatoraţi dintre europeni, printre cauzele care au dus la această stare de fapt numărându-se şi dobânzile înalte practicate la împrumuturi, potrivit raportului de stabilitate financiară publicat de BNR, ce cuprinde o analiză a ratelor creditelor neperformante în funcţie de categoria de venit lunar. Cifrele arată că populaţia cu venituri nete sub 700 de lei pe lună are cel mai mare nivel de neperformanţă la credite, cu rate de 25% la consum şi 11% la ipotecar. Analiza acoperă circa 60% din expunerile totale şi 40% din numărul debitorilor. Venitul luat în calcul este raportat la luna iunie a acestui an.

Pe eşantionul amintit, analiştii BNR au calculat că împrumuturile neperformante ale celor cu venituri nete lunare de cel mult 700 de lei totalizează 2,5 miliarde lei, iar extrapolând rezultatul rezultă că pe total gospodării acest segment de populaţie deţine credite cu restanţe de 4,1 miliarde lei, adică aproximativ 40% din totalul creditelor neperformante ale populaţiei, de 10,6 miliarde lei.

În cazul persoanelor cu venituri nete între 700 şi 1.500 lei/lună, restanţele peste 90 de zile calculate de BNR se ridică la 1,5-1,6 miliarde lei, ceea ce înseamnă un total al restanţelor de 2,5 miliarde lei. De altfel, cele două categorii totalizează, astfel, aproape 70% din valoarea împrumuturilor neperformante ale populaţiei. Raportul, citat de Mediafax, mai precizează că ponderea serviciului datoriei în venitul brut lunar al gospodăriilor populaţiei se situează în România la niveluri relativ ridicate comparativ cu situaţia aferentă altor ţări europene.

„Un determinant important al acestei situaţii l-a reprezentat diferenţialul între rata dobânzii în moneda naţională comparativ cu moneda unică europeană, diferenţial care a înregistrat o reducere semnificativă în ultima perioadă. În aceeaşi direcţie a unui diferenţial superior al ratei dobânzii contribuie şi ponderea mare a creditului de consum în totalul creditului acordat populaţiei (54% în România, faţă de 27% în zona euro, în iunie 2013), credit care este în general acordat la rate de dobândă mai mari decât creditul imobiliar“, se mai spune în raport. Dacă nu se ia în considerare influenţa ratei dobânzii şi se calculează gradul de îndatorare utilizând doar nivelul datoriei în stoc (principalul), atunci valorile privind îndatorarea în România devin comparabile sau chiar mai mici decât cele din zona euro (de exemplu, ponderea creditului bancar acordat populaţiei în PIB este de 17,2%, faţă de 55,1% media din zona euro, în iunie 2013).

Printre cauzele care au dus la acumularea de credite neperformante din partea populaţiei se numără dobânzile mari practicate de instituţiile bancare, şomajul, nivelul salariilor care s-a redus semnificativ din cauza crizei economice, dar şi modificarea ratelor de dobândă şi a cursului de schimb. O creştere a gradului de îndatorare a românilor în comparaţie cu ceilalţi europeni a fost posibilă şi din cauza plafonului maxim de îndatorare a unei familii, care este mult mai scăzut în cazul europenilor. De asemenea, românii cheltuiesc lunar mai mulţi bani pentru achiziţia coşului zilnic, respectiv pe alimente şi obiecte de uz casnic.

Raportul mai relevă faptul că românii, în comparaţie cu vest-europenii, au accesat credite de tipul celor pentru cheltuieli ale căror dobânzi sunt mult mai ridicate decât în cazul celor imobiliare.