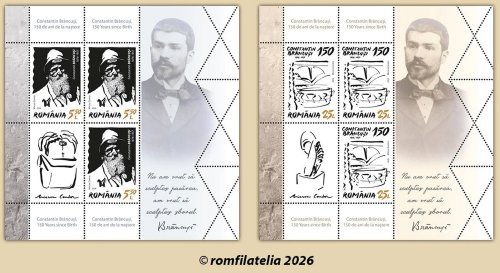

Emisiunea de mărci poştale „Constantin Brâncuşi, 150 de ani de la naştere”, formată din două mărci poştale, o coliţă dantelată, un plic „prima zi”, două cărţi poştale maxime şi o mapă

Cardul de credit poate deveni „gaura neagră“ a finanţelor personale

▲ Utilizatorii cardurilor de credit, care achită lunar doar suma minimă de plată, pot ajunge să constate că, la expirarea cardului, datoria către bancă nu s-a diminuat deloc ▲ Mulţi clienţi au impresia că, dacă achită această sumă minimă, este suficient pentru a scăpa de datorii şi, astfel, lună de lună, nu plătesc mai mult decât scrie mare pe „hârtia de la bancă“ ▲ De cele mai multe ori, clienţii descoperă adevărata situaţie abia atunci când se apropie data de expirare a cardului şi sunt traşi de mânecă de bancheri, pentru a-şi prelungi cardul ▲

Utilizatorii cardurilor de credit, care achită lunar doar suma minimă de plată, pot ajunge să constate că datoria către bancă nu s-a diminuat deloc, avertizează, pe un site al Agenţiei de recuperări debite Urban şi Asociaţii, Viorel Urban. Specialistul în finanţe al agenţiei menţionate scoate în evidenţă diferenţa dintre un împrumut clasic şi un împrumut prin intermediul cardului de credit. Astfel, potrivit lui Urban, în cazul unui împrumut clasic, datoria către bancă se stinge prin plata ratelor lunare făcute la intervalele specificate în scadenţar. După scurgerea perioadei pe care s-a contractat împrumutul şi plata ultimei rate lunare, datoria clientului se stinge. În schimb, împrumutul de pe cardul de credit nu are termene fixe de plată, ci clientul poate rambursa bani „în ritmul propriu“. Caracteristic în acest caz, spune specialistul în finanţe, este faptul că banca trimite clientului un extras de cont, prin care acesta este înştiinţat asupra datoriei totale, dar, cu caractere mult mai mari decât restul informaţiilor, se trece suma minimă de plată pentru luna respectivă. Astfel, mulţi clienţi au impresia că, dacă achită această sumă, este suficient pentru a scăpa de datorii şi, astfel, lună de lună, nu plătesc mai mult decât scrie mare pe „hârtia de la bancă“. „Suma minimă lunară este calculată, astfel încât să acopere în totalitate dobânzile şi comisioanele aferente şi, într-o proporţie destul de scăzută sau chiar deloc, suma efectiv consumată de pe cardul de credit“, precizează Viorel Urban. Cele mai „relaxate“ carduri sunt oferite de BCR şi MKB Romexterra Bank Potrivit lui Viorel Urban, cele mai „relaxate“ carduri sunt oferite de BCR şi MKB Romexterra Bank. „Dacă un client are un card de credit de la una dintre aceste bănci şi plăteşte lunar doar suma minimă, va constata că datoria nu i-a scăzut nici măcar cu un leu, indiferent de perioada scursă“, a declarat Urban. Acest lucru se întâmplă deoarece cele două bănci solicită, lună de lună, plata doar a dobânzii şi a comisioanelor aferente sumelor trase. Astfel, dacă datoria către bancă este de o mie de lei şi rata dobânzii la BCR de 23,9% pe an, în fiecare lună clientul trebuie să plătească doar 20 lei. Indiferent câte plăţi face, datoria iniţială nu se modifică. Spre exemplu, dacă, în doi ani, clientul se rezumă să vireze lunar suma minimă, el plăteşte băncii 480 de lei, însă datoria lui rămâne tot de 1.000 de lei. MKB Romexterra Bank are o altă strategie, susţine Viorel Urban. Astfel, în cazul în care clientul nu are disponibilităţi nici pentru suma minimă lunară, sau nu doreşte să scoată bani din buzunar, banca îi ia din linia de credit pusă la dispoziţie pe card. „Ce consecinţe are aceasta «facilitate»? Pentru o datorie de o mie de lei şi o dobândă de 21,5%, suma minimă de plată este de aproximativ 18 lei. Plătită de pe cardul de credit, se va adăuga la datoria iniţială. Astfel, luna viitoare, banca nu va aplica dobânzi tot la suma de o mie de lei, ci la datoria finală de 1.018 lei“, precizează Urban. Clienţii descoperă adevărata situaţie abia atunci când se apropie data de expirare a cardului Chiar dacă unele instituţii impun ca, lună de lună, suma minimă de plată să acopere şi o parte din datoria iniţială, proporţia este mult prea redusă, mai apreciază finanţistul de la Urban şi Asociaţii. Cu toate că primesc un extras de cont în fiecare lună şi pot consulta oricând situaţia contului la ghişeul băncii, de cele mai multe ori, clienţii descoperă adevărata situaţie abia atunci când se apropie data de expirare a cardului şi sunt traşi de mânecă de bancheri, pentru a-şi prelungi cardul. Alternativa este plata integrală a datoriei rămase. În general, un card de credit este valabil timp de doi ani, cu posibilitatea de prelungire. La expirarea termenului, în cazul în care clientul nu doreşte să obţină un nou card de la aceeaşi bancă, va trebui să achite toate datoriile acumulate. Pentru mulţi clienţi, care, lună de lună, s-au conformat extrasului de cont şi au plătit suma minimă, scrisă cu caractere de două ori mai mari decât restul informaţiilor, imposibilitatea stingerii datoriei din surse proprii îi obligă să contracteze un nou card de credit, care să preia soldul celui trecut.