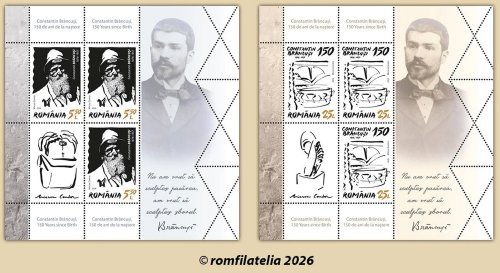

Emisiunea de mărci poştale „Constantin Brâncuşi, 150 de ani de la naştere”, formată din două mărci poştale, o coliţă dantelată, un plic „prima zi”, două cărţi poştale maxime şi o mapă

Băncile pun frână creditelor imobiliare

Băncile au impus, în a doua parte a lui 2016, condiţii mai stricte de acordare a creditelor destinate cumpărării de locuinţe şi terenuri, potrivit unei analize a Băncii Naţionale a României (BNR), ceea ce a dus la o reducere semnificativă a cererii. Pentru creditele de consum, însă, cererea este în creştere și nu se anticipează modificări pe acest segment.

Băncile au înăsprit semnificativ standardele de creditare pentru populaţie, în trimestrul doi (T2) al acestui an, la împrumuturile ipotecare, în urma intrării în vigoare a Legii privind darea în plată, iar pentru următoarele trei luni se estimează o continuare a acestei tendinţe, dar la intensitate mai redusă, după cum reiese din sondajul privind creditarea companiilor nefinanciare şi a populaţiei, realizat de BNR. „Standardele de creditare pentru împrumuturile ipotecare au continuat să se înăsprească semnificativ în T2/2016, ca urmare a adoptării Legii nr. 77/2016 privind darea în plată a unor bunuri imobile în vederea stingerii obligaţiilor asumate prin credite.(...) Pentru următoarele trei luni, instituţiile de credit preconizează o continuare a tendinţei de înăsprire a standardelor aferente împrumuturilor pentru achiziţia de locuinţe şi terenuri, însă cu o intensitate mai redusă”, se arată în sondajul citat.

În acelaşi timp, cererea de credite ipotecare s-a diminuat în trimestrul doi al acestui an, iar pentru următoarele trei luni instituţiile de credit estimează în continuare o diminuare a cererii pe acest segment. Referitor la termenii creditării, din sondaj reiese că băncile au înăsprit, în perioada analizată, condiţiile referitoare la avansul solicitat clienţilor, în sensul majorării acestuia, şi au diminuat perioada maximă de creditare.

„În ceea ce priveşte creditele de consum, în T2/2016, standardele de creditare s-au înăsprit moderat. Pentru T3/2016, se prognozează o menţinere constantă a condiţiilor de creditare pentru acest tip de împrumuturi”, se mai arată în documentul citat. Cererea pentru astfel de credite a consemnat o dinamică ascendentă importantă în T2/2016, pe fondul majorării cererii de împrumuturi de consum fără ipotecă, dar şi a celei pentru carduri de credit. „În următoarele trei luni (T3/2016), băncile preconizează o scădere moderată a cererii de împrumuturi de consum din partea populaţiei”, se mai arată în sondajul BNR.

Pe de altă parte, potrivit unui studiu publicat de economistul Băncii Centrale Europene (BCE), Gerhard Ruenstler, creşterea numărului de proprietari de locuinţe dintr-o ţară poate avea un efect negativ asupra stabilităţii financiare, din cauza extinderii ciclurilor de creditare. Studiul analizează cazul Marii Britanii şi cel al Germaniei. În Marea Britanie, unde aproape trei sferturi (72%) din gospodării deţin locuinţa în care trăiesc, un procent mai mare decât cel din SUA (67%), în ultimele patru decenii au avut loc trei megacicluri ale volumului creditelor şi preţurilor la locuinţe. În schimb, în Germania, unde în mod tradiţional oamenii tind să închirieze şi doar 52% din gospodării deţin locuinţa în care trăiesc, ciclurile de creditare şi preţurile caselor au fost relativ stabile.

Măsurarea ciclurilor financiare şi a outputurilor este în vogă printre oficialii băncilor centrale şi economiştii din mediul academic, în condiţiile în care cercetătorii încearcă să tragă concluzii din crizele financiare de până acum. Astfel a apărut un nou domeniu de cercetare, cunoscut sub denumirea de politică macroprudenţială, care se materializează prin încercarea unor metode alternative pentru a contracara perioadele de „boom”, prin introducerea unor limite între valoarea creditului şi valoarea proprietăţii, mai degrabă decât prin majorarea costului creditului.